Bộ Tài chính đã hoàn thiện hồ sơ dự thảo Luật Thuế TNDN (thay thế) và tài liệu thẩm định được công bố (dự thảo ngày 29/08/2025). Dự thảo đề xuất nhiều thay đổi đáng chú ý: điều chỉnh biểu thuế lũy tiến, tăng mức giảm trừ gia cảnh, mở rộng danh mục thu nhập chịu thuế, đồng thời có đề xuất tránh đánh thuế chồng cho doanh nghiệp tư nhân. Bài viết này tóm lược điểm mới quan trọng, nêu ảnh hưởng chính và kèm hướng dẫn tải về dự thảo (PDF) để bạn tham khảo chi tiết.

Tổng hợp điểm mới dự thảo Luật thuế TNCN (thay thế) mới nhất – Tải về bản dự thảo ngày 29/8/2025

Bộ Tư pháp đã công bố tài liệu phục vụ phiên họp thẩm định dự án Luật Thuế thu nhập cá nhân (thay thế), trong đó bản dự thảo mới nhất được ban hành ngày 29/8/2025.

Dưới đây là thông tin khái quát về những thay đổi quan trọng trong dự thảo này:

(1) Bỏ quy định đánh thuế 20% đối với giao dịch bất động sản

Tại Điều 13 của dự thảo, phương án thu thuế 20% trên từng giao dịch chuyển nhượng bất động sản đã được rút lại. Thay vào đó, dự thảo giữ nguyên cách tính như hiện hành: thuế TNCN được xác định bằng 2% giá trị chuyển nhượng cho mỗi lần giao dịch bất động sản của cá nhân cư trú.

Lưu ý quan trọng: Thời điểm phát sinh nghĩa vụ thuế là khi hợp đồng chuyển nhượng có hiệu lực theo quy định pháp luật, hoặc tại thời điểm hoàn tất đăng ký quyền sở hữu, quyền sử dụng bất động sản.

(2) Điều chỉnh ngưỡng thu nhập chịu thuế TNCN

Đối với thừa kế và quà tặng:

| LUẬT THUẾ TNCN HIỆN HÀNH | DỰ THẢO THUẾ TNCN (THAY THẾ) |

|

|

| CSPL: Điều 18 Luật Thuế thu nhập cá nhân 2007 | CSPL: Điều 17 dự thảo Luật Thuế thu nhập cá nhân (thay thế) |

Trong dự thảo Luật Thuế thu nhập cá nhân (thay thế) ngày 29/8/2025, Bộ Tài chính đề xuất tăng ngưỡng chịu thuế đối với khoản thu nhập từ thừa kế, quà tặng. Theo đó, mức thu nhập phát sinh từ các nguồn này chỉ phải nộp thuế khi vượt 20 triệu đồng, thay cho mức 10 triệu đồng như trước đây.

Đối với bản quyền và nhượng quyền thương mại:

| LUẬT THUẾ TNCN HIỆN HÀNH | DỰ THẢO THUẾ TNCN (THAY THẾ) |

|

|

| CSPL: Điều 18 Luật Thuế thu nhập cá nhân 2007 | CSPL: Điều 15 dự thảo Luật Thuế thu nhập cá nhân (thay thế) |

Thu nhập từ bản quyền của cá nhân cư trú sẽ được tính thuế theo công thức: thu nhập tính thuế x thuế suất 5%. Đồng thời, dự thảo cũng đề xuất nâng ngưỡng tính thuế đối với khoản thu nhập từ bản quyền, nhượng quyền từ trên 10 triệu đồng lên trên 20 triệu đồng cho mỗi hợp đồng (bao gồm chuyển giao, chuyển quyền sử dụng đối tượng sở hữu trí tuệ hoặc công nghệ).

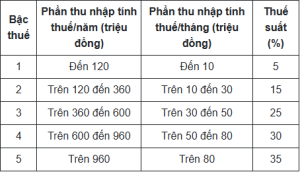

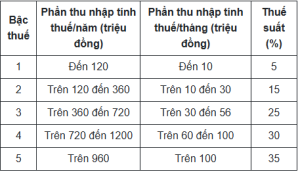

(3) Rút gọn biểu thuế TNCN còn 5 bậc, mức cao nhất 35%

Tại Điều 8 của dự thảo Luật Thuế thu nhập cá nhân (thay thế) ngày 29/8/2025, Bộ Tài chính đưa ra đề xuất điều chỉnh biểu thuế lũy tiến từng phần. Theo đó:

- Biểu thuế luỹ tiến Thuế TNCN từng phần được quy định như sau:

Phương án 1:

Phương án 2:

- Thuế suất thấp nhất là 5%, áp dụng cho thu nhập tính thuế từ 10 triệu đồng/tháng (sau khi đã giảm trừ gia cảnh và các khoản chi phí hợp lệ).

- Thuế suất cao nhất là 35%, áp dụng với thu nhập tính thuế trên 100 triệu đồng/tháng.

- Biểu thuế được rút gọn còn 5 bậc, thay vì nhiều bậc như hiện hành, nhằm đơn giản hóa cách tính và tạo sự minh bạch cho người nộp thuế.

- Trước đó, một số chuyên gia kinh tế cho rằng mức thuế suất trần khoảng 20–25% sẽ hợp lý hơn trong bối cảnh thu nhập bình quân đầu người ở Việt Nam chưa cao và nền kinh tế vẫn cần nguồn lực để tích lũy và tái đầu tư.

(4) Điều chỉnh mức giảm trừ gia cảnh trong thuế TNCN

Theo Điều 9 của dự thảo Luật Thuế thu nhập cá nhân (thay thế), mức giảm trừ gia cảnh được đề xuất điều chỉnh với một số điểm đáng chú ý như sau:

-

Khái niệm giảm trừ gia cảnh: Đây là khoản được khấu trừ khỏi thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ tiền lương, tiền công của cá nhân cư trú. Bao gồm:

-

Giảm trừ cho chính người nộp thuế.

-

Giảm trừ cho người phụ thuộc.

-

-

Nguyên tắc áp dụng:

-

Mỗi người phụ thuộc chỉ được tính giảm trừ một lần cho một người nộp thuế.

-

Mức giảm trừ cụ thể sẽ do Chính phủ quy định, căn cứ vào tình hình kinh tế – xã hội trong từng giai đoạn.

-

-

Đối tượng được coi là người phụ thuộc:

-

Con chưa thành niên; hoặc con bị khuyết tật, mất khả năng lao động.

-

Các cá nhân không có thu nhập hoặc thu nhập không vượt ngưỡng do Bộ Tài chính quy định, bao gồm: con thành niên đang học đại học, cao đẳng, trung cấp chuyên nghiệp hoặc học nghề; vợ/chồng không có khả năng lao động; cha mẹ đã hết tuổi lao động hoặc mất khả năng lao động; cùng những người khác không nơi nương tựa mà người nộp thuế trực tiếp nuôi dưỡng.

-

Trước đó, trong hồ sơ dự thảo Nghị quyết về điều chỉnh mức giảm trừ gia cảnh, Bộ Tài chính đã đưa ra đề xuất nâng mức giảm trừ cho người nộp thuế cũng như người phụ thuộc, nhằm phù hợp hơn với biến động đời sống và thu nhập bình quân hiện nay.

Dự thảo Nghị quyết đưa ra hai phương án điều chỉnh mức giảm trừ gia cảnh so với quy định tại Nghị quyết 954/2020/UBTVQH14, cụ thể như sau:

-

Phương án 1:

-

Giảm trừ đối với người nộp thuế: 13,3 triệu đồng/tháng (tương ứng 159,6 triệu đồng/năm).

-

Giảm trừ cho mỗi người phụ thuộc: 5,3 triệu đồng/tháng.

-

-

Phương án 2:

-

Giảm trừ đối với người nộp thuế: 15,5 triệu đồng/tháng (tương ứng 186 triệu đồng/năm).

-

Giảm trừ cho mỗi người phụ thuộc: 6,2 triệu đồng/tháng.

-

Theo Điều 2 của dự thảo, Nghị quyết (nếu được thông qua) sẽ có hiệu lực kể từ ngày ký và áp dụng cho kỳ tính thuế năm 2026.

Như vậy, từ năm 2026, mức thu nhập chịu thuế thu nhập cá nhân đối với cá nhân không có người phụ thuộc sẽ phụ thuộc vào phương án được lựa chọn:

-

Trường hợp theo phương án 1: Người có tổng thu nhập trên 13,3 triệu đồng/tháng (159,6 triệu đồng/năm) sẽ bắt đầu nộp thuế TNCN.

-

Trường hợp theo phương án 2: Người có tổng thu nhập trên 15,5 triệu đồng/tháng (186 triệu đồng/năm) mới phải nộp thuế TNCN.

Có thể bạn quan tâm:

>> Bỏ Thuế Khoán: Cá Nhân Kinh Doanh Thu Trên 3 Tỷ Sẽ Chịu Thuế Suất 17% – Phân Tích Và Nhận Định

>> Luật Thuế Thu Nhập Cá Nhân Mới Nhất 2025 Và Các Nghị Định, Thông Tư Hướng Dẫn Hiện Hành

(5) Bỏ thuế khoán, áp dụng thuế suất 17% với cá nhân kinh doanh

| LUẬT THUẾ TNCN HIỆN HÀNH | DỰ THẢO THUẾ TNCN (THAY THẾ) |

|

|

| CSPL: Điều 10 Luật Thuế thu nhập cá nhận 2007 được sửa đổi bởi khoản 4 Điều 2 Luật sửa đổi các Luật về thuế 2014 | CSPL: Điều 6 dự thảo Luật Thuế thu nhập cá nhân (thay thế) |

Theo Điều 6 của dự thảo Luật Thuế thu nhập cá nhân (sửa đổi), Bộ Tài chính đề xuất thay thế cơ chế thuế khoán. Cụ thể, đối với cá nhân cư trú có thu nhập từ hoạt động kinh doanh và đạt doanh thu hằng năm vượt ngưỡng do Chính phủ quy định, số thuế phải nộp sẽ được tính theo công thức: thu nhập tính thuế x thuế suất 17%.

(6) Mở rộng nhóm thu nhập khác thuộc diện chịu thuế

Tại khoản 10 Điều 3 dự thảo Luật Thuế thu nhập cá nhân (thay thế), Bộ Tài chính đã bổ sung thêm một số loại thu nhập mới phải nộp thuế, bao gồm:

-

Thu nhập phát sinh từ việc chuyển nhượng tên miền Internet quốc gia “.vn”;

-

Thu nhập từ giao dịch chuyển nhượng chứng chỉ giảm phát thải, tín chỉ các-bon;

-

Khoản thu nhập có được khi chuyển nhượng biển số ô tô trúng đấu giá theo quy định pháp luật;

-

Thu nhập từ hoạt động chuyển nhượng tài sản số;

-

Các khoản thu nhập liên quan đến quyền sử dụng, quyền sở hữu hoặc việc chuyển nhượng các loại tài sản khác do Chính phủ quy định.

>>> Quan tâm ngay kênh Zalo OA của FastCA để cập nhật những thông tin mới nhất về Thuế, Kế toán và nhận những CTKM siêu hot nhé!

Luật Thuế thu nhập cá nhân mới nhất hiện hành

Tính đến thời điểm hiện nay, vẫn chưa có văn bản riêng ban hành Luật Thuế thu nhập cá nhân mới.

Tại kỳ họp thứ 8, Quốc hội khóa XV đã thông qua Luật số 56/2024/QH15 – Luật sửa đổi, bổ sung một số điều của nhiều luật, trong đó có Luật Thuế thu nhập cá nhân 2007. Cùng với đó, Quốc hội cũng đã thông qua Luật Thuế giá trị gia tăng 2024 và một số luật khác.

Vì vậy, trong năm 2025, hệ thống văn bản pháp luật về thuế thu nhập cá nhân vẫn bao gồm:

-

Luật Thuế thu nhập cá nhân 2007;

-

Luật sửa đổi, bổ sung Luật Thuế thu nhập cá nhân năm 2012;

-

Luật Sửa đổi các luật về thuế năm 2014;

-

Luật Đất đai 2024;

-

Luật Thuế giá trị gia tăng 2024;

-

Luật số 56/2024/QH15 (sửa đổi, bổ sung một số điều của nhiều luật, trong đó có Luật Thuế TNCN).

Ngoài ra, quy định về mức giảm trừ gia cảnh hiện vẫn áp dụng theo Nghị quyết 954/2020/UBTVQH14 do Ủy ban Thường vụ Quốc hội ban hành.