Thưởng Tết luôn là khoản thu nhập được người lao động mong chờ nhất mỗi dịp cuối năm. Tuy nhiên, không ít người vẫn băn khoăn: thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN, khoản thưởng này có được miễn thuế hay không, và cách tính thuế cụ thể như thế nào. Bài viết dưới đây sẽ giúp bạn hiểu đúng quy định pháp luật hiện hành và chủ động hơn khi quyết toán thuế thu nhập cá nhân.

Nhận thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN? Ví dụ cách tính thuế TNCN thưởng Tết 2026

Vấn đề nhận thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN đang được nhiều người lao động quan tâm khi bước vào kỳ quyết toán thuế năm 2026. Để xác định chính xác nghĩa vụ thuế đối với khoản thưởng Tết, cần làm rõ bản chất pháp lý của tiền thưởng và cách tính thuế theo quy định hiện hành.

Tiền thưởng Tết 2026 có phải là thu nhập chịu thuế TNCN không?

Căn cứ điểm e khoản 2 Điều 2 Thông tư 111/2013/TT-BTC, các khoản thu nhập từ tiền lương, tiền công bao gồm cả tiền thưởng, trừ một số khoản thưởng đặc thù được pháp luật quy định là không tính thuế.

Trong khi đó, thưởng Tết 2026 không thuộc nhóm khoản thưởng được miễn hoặc loại trừ khi xác định thu nhập chịu thuế TNCN. Do vậy, khoản tiền thưởng Tết mà người lao động nhận được được xác định là thu nhập chịu thuế thu nhập cá nhân và phải tính gộp cùng tiền lương để xác định nghĩa vụ thuế.

Nói cách khác, khi xem xét nhận thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN, tiền thưởng Tết luôn được đưa vào tổng thu nhập chịu thuế trong kỳ tính thuế.

Cách tính thuế TNCN đối với tiền thưởng Tết 2026 theo mức giảm trừ gia cảnh mới

Việc tính thuế TNCN đối với tiền thưởng Tết 2026 được thực hiện theo Điều 7 Thông tư 111/2013/TT-BTC, đã được sửa đổi, bổ sung bởi khoản 6 Điều 25 Thông tư 92/2015/TT-BTC, kết hợp với mức giảm trừ gia cảnh áp dụng từ năm 2026.

Thuế thu nhập cá nhân đối với thu nhập từ kinh doanh, từ tiền lương, tiền công là tổng số thuế tính theo từng bậc thu nhập. Số thuế tính theo từng bậc thu nhập bằng thu nhập tính thuế của bậc thu nhập nhân (×) với thuế suất tương ứng của bậc thu nhập đó.

Theo đó, công thức xác định số thuế TNCN phải nộp như sau:

Thuế TNCN phải nộp = Thu nhập tính thuế × Thuế suất

Trong đó, thu nhập tính thuế được xác định theo công thức:

Thu nhập tính thuế = Thu nhập chịu thuế – Các khoản giảm trừ

Các khoản giảm trừ bao gồm:

-

Giảm trừ gia cảnh

-

Các khoản đóng bảo hiểm bắt buộc, quỹ hưu trí tự nguyện

-

Các khoản đóng góp từ thiện, nhân đạo, khuyến học theo quy định

Mức giảm trừ gia cảnh áp dụng từ năm 2026

Theo Nghị quyết 110/2025/UBTVQH15, mức giảm trừ gia cảnh được điều chỉnh tăng và chính thức áp dụng từ kỳ tính thuế năm 2026, cụ thể:

-

Giảm trừ đối với người nộp thuế: 15,5 triệu đồng/tháng (tương đương 186 triệu đồng/năm);

-

Giảm trừ đối với mỗi người phụ thuộc: 6,2 triệu đồng/tháng.

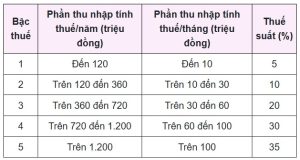

Thuế suất áp dụng khi tính thuế TNCN thưởng Tết 2026

Từ ngày 01/01/2026, thuế TNCN đối với cá nhân cư trú có thu nhập từ tiền lương, tiền công (bao gồm cả tiền thưởng Tết) được áp dụng theo biểu thuế lũy tiến từng phần 5 bậc mới.

Theo nguyên tắc này, người lao động chỉ phát sinh nghĩa vụ thuế khi thu nhập tính thuế lớn hơn 0.

Cụ thể: (Tiền lương + Thưởng Tết) – Các khoản đóng bảo hiểm – Giảm trừ gia cảnh > 0

Nếu kết quả sau cùng lớn hơn 0, người lao động phải nộp thuế TNCN theo mức thuế suất tương ứng. Đây chính là căn cứ để xác định nhận thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN, chứ không đánh thuế riêng trên khoản tiền thưởng.

Có thể bạn quan tâm:

>> [Mới] Năm 2026 mức lương phải đóng thuế TNCN là bao nhiêu?

>> Từ 1/7/2026 có phải chịu thuế TNCN đối với thu nhập livestream bán hàng trên Shopee, TikTok?

Ví dụ cách tính thuế TNCN tiền thưởng Tết 2026 theo biểu thuế 5 bậc và mức giảm trừ gia cảnh mới

Để làm rõ nhận thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN, dưới đây là ví dụ minh họa cụ thể về cách tính thuế TNCN đối với tiền thưởng Tết 2026 theo biểu thuế lũy tiến từng phần 5 bậc và mức giảm trừ gia cảnh áp dụng từ năm 2026.

Giả định tình huống như sau:

Bà C có các khoản thu nhập và nghĩa vụ trong tháng như sau:

-

Tiền lương: 50 triệu đồng

-

Tiền thưởng Tết 2026: 30 triệu đồng

-

Tham gia bảo hiểm bắt buộc trên tiền lương gồm:

-

Bảo hiểm xã hội: 8%

-

Bảo hiểm y tế: 1,5%

-

Bảo hiểm thất nghiệp: 1%

-

-

Có 02 người phụ thuộc là con dưới 18 tuổi

-

Không phát sinh khoản đóng góp từ thiện, nhân đạo, khuyến học trong tháng

Bước 1: Xác định thu nhập chịu thuế

Thu nhập chịu thuế của Bà C trong tháng được xác định bằng tổng tiền lương và tiền thưởng Tết:

50 triệu đồng + 30 triệu đồng = 80 triệu đồng

Bước 2: Xác định các khoản được giảm trừ

Các khoản giảm trừ mà Bà C được áp dụng gồm:

-

Giảm trừ gia cảnh cho bản thân:

15,5 triệu đồng/tháng -

Giảm trừ gia cảnh cho 02 người phụ thuộc:

6,2 triệu đồng × 2 = 12,4 triệu đồng -

Các khoản bảo hiểm bắt buộc phải đóng:

-

BHXH và BHYT: 46,8 triệu đồng × (8% + 1,5%) = 4,446 triệu đồng

-

BHTN: 50 triệu đồng × 1% = 0,5 triệu đồng

Tổng tiền bảo hiểm: 4,946 triệu đồng

-

Tổng các khoản giảm trừ:

15,5 triệu đồng + 12,4 triệu đồng + 4,946 triệu đồng = 32,846 triệu đồng

Bước 3: Xác định thu nhập tính thuế

Thu nhập tính thuế của Bà C được xác định như sau:

80 triệu đồng – 32,846 triệu đồng = 47,154 triệu đồng

Bước 4: Tính số thuế TNCN phải nộp theo biểu thuế lũy tiến 5 bậc

Áp dụng biểu thuế lũy tiến từng phần mới từ năm 2026:

-

Bậc 1: Phần thu nhập đến 10 triệu đồng, thuế suất 5%

10 triệu đồng × 5% = 0,5 triệu đồng -

Bậc 2: Phần thu nhập trên 10 triệu đồng đến 30 triệu đồng, thuế suất 10%

(30 – 10) triệu đồng × 10% = 2 triệu đồng -

Bậc 3: Phần thu nhập trên 30 triệu đồng đến 47,154 triệu đồng, thuế suất 20%

(47,154 – 30) triệu đồng × 20% = 3,4308 triệu đồng

Kết quả: Số thuế TNCN phải nộp trong tháng

Tổng số thuế thu nhập cá nhân Bà C phải tạm nộp trong tháng là:

0,5 triệu đồng + 2 triệu đồng + 3,4308 triệu đồng = 5,9308 triệu đồng

Tóm lại, thưởng Tết 2026 bao nhiêu phải đóng thuế TNCN không phụ thuộc vào riêng số tiền thưởng, mà được xác định dựa trên tổng thu nhập chịu thuế sau giảm trừ. Việc hiểu đúng cách tính sẽ giúp người lao động chủ động tài chính, tránh sai sót khi quyết toán thuế.

Để ký nộp hồ sơ thuế, quyết toán TNCN nhanh chóng, chính xác và đúng hạn, cá nhân và doanh nghiệp có thể sử dụng chữ ký số FastCA – giải pháp ký số an toàn, thuận tiện, đáp ứng đầy đủ yêu cầu pháp lý trong hệ sinh thái số hiện nay. Inbox ngay qua Fanpage hoặc Zalo OA để được nhanh nhất nhé!